Geopolintel 17/03/2024

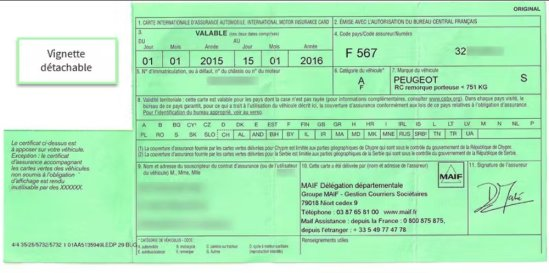

Le comble de cette hypocrisie est le devoir de garder une attestation d’assurance dans son véhicule.

À la souscription d’un contrat, l’assuré recevra de la part de son assureur un document unique, le Mémo Véhicule Assuré. Il est conseillé de laisser ce document dans le véhicule afin d’avoir accès à ces informations à tout moment.

La suppression de la carte verte est censée lutter contre la fraude et la non-assurance, mais surtout pour augmenter le contrôle des automobilistes par les autorités. Nous assistons à la privatisation de données personnelles par l’Etat pour augmenter la répression et les sanctions.

Le décret relatif à la suppression de la « carte verte » automobile a été publié au Journal officiel ce 9 décembre 2023. Ce décret représente une avancée importante dans la simplification de la vie administrative des Français.

Avec la centralisation des informations d’assurance, ce sont 680 000 véhicules, selon les estimations de la Sécurité routière, qui vont être passées au peigne fin pour traquer la non assurance automobile.

Augmentation du prix de l’assurance auto

En 2024, les prix des assurances automobiles vont encore augmenter, 49 % des Français ne savent pas à combien se chiffrera la hausse de leurs tarifs d’assurance.

Devant cette inflation de l’assurance automobile, les assurés peinent à payer les réparations après accident du fait de l’augmentation du prix des pièces de réparation.

Avec le nouveau fichiers d’assurance, l’Etat va savoir si le véhicule est en droit de rouler ou pas.

Si à cela on ajoute la fin des réparations des véhicules de plus de quinze ans, c’est une véritable tyrannie qui va peser sur les épaules des français concernés par ces nouvelles décisions.

Le prix moyen de l’assurance auto dans l’Hexagone est de 630 € par an et l’augmentation des frais de pièces comme celui de l’assurance va contraindre l’assuré à s’assurer au tiers pour maintenir son budget automobile.

Tout propriétaire d’un véhicule en circulation doit disposer a minima d’une assurance en Responsabilité civile (exigée par l’Article L211-4 du Code des Assurances).

L’assurance auto au tiers offre le niveau minimum légal de couverture imposé par le Code des Assurances. Cette garantie permet de réparer les dommages causés à autrui par son véhicule mais ne prend pas en compte les dommages dont on est victime.

Tout est fait pour encourager les gens à limiter l’entretien des véhicules et un nouveau décret demandant l’examen pour s’assurer de la fiabilité et de la sécurité du véhicule par un contrôle technique, serait dramatique pour l’automobiliste. Ce projet est dans les « cartons » et condamnerait l’assuré à ne plus pouvoir utiliser sa voiture avec toutes les conséquences qui en découlent.

Modernisation et contrôle

Depuis le mois de mai 2023, le contrôle technique automobile comporte deux nouvelles vérifications : l’appel automatique d’urgence et la collecte des informations relatives à la consommation de carburant. Si la première peut donner lieu à contre-visite, la seconde n’est pas obligatoire. Le « eCall », est obligatoire sur toutes les voitures neuves vendues depuis 2018. C’est un appel automatique d’urgence en cas d’accident avec les secours et qui transmet les coordonnées GPS de la position du véhicule accidenté. L’autre réglementation OBFCM (On Board Fuel Consumption Monitoring, c’est-à-dire « mesure automatisée de la consommation de carburant »), actée par la Commission européenne pour tous les véhicules mis en circulation depuis le 1er janvier 2021 impose aux constructeurs d’installer un logiciel qui enregistre les données de consommation. Le but est de pouvoir collecter des informations sur la consommation réelle et de prouver si l’on a fait un excès de vitesse à l’origine d’un accident.

La voiture, un souci des assureurs

En 2022, les assureurs ont versé plus de 50 milliards d’euros d’indemnisation à leurs clients, dont 10 milliards pour les catastrophes naturelles. Les assureurs, par souci d’économie, sont à la recherche de ceux qui n’ont pas de chance et des mauvais payeurs. Plus d’un million de Français ont vu leur assurance résiliée et cette purge n’est pas terminée. En cas de récidive de sinistre, l’assuré peut se faire résilier par son assureur sans aucune justification sinon qu’il coute trop cher.

L’assurance auto est destinée à couvrir les risques, en cas de multiplications des sinistres responsables ou non responsables, l’assureur peut vous résilier sans arbitrage. Les raisons invoquées sont : Primes non payées, l’accumulation des sinistres, le risque aggravé, la fausse déclaration, l’omission ou déclaration inexacte, les pièces manquantes (permis, relevé d’informations, carte grise). Selon l’article A.211-1-2 du code des assurances, votre assureur a également le droit de vous résilier après un sinistre si cela est mentionné dans les conditions générales de votre contrat dans la rubrique « résiliation ».

Jusqu’à quand va-t-on continuer d’accepter cette tyrannie sur les automobilistes ?